Investire in azioni è il primo step che viene alla mente quanto si pensa all’investimento finanziario.

Ma tu sai cosa rappresenta un investimento di questo tipo?

Spesso gli operatori danno per scontato che gli investitori conoscano il significato di molte cose, a volte in apparenza semplici.

La pratica sul campo mi ha insegnato che nella realtà non è così.

Mi è capitato di vedere investitori che, pur utilizzando strumenti e strategie, non possedevano le nozioni che stavano alla base di quegli investimenti.

Ecco allora la necessità di fare chiarezza, dal basso, su aspetti che possono sembrare semplici, in qualche caso ovvi, ma che poi così semplici ed ovvi spesso non sono.

Cosa significa investire in azioni?

Partiamo dalla base, dalla definizione: cos’è un’azione?

“L’azione rappresenta la più piccola parte di partecipazione al capitale sociale di un’impresa”

L’azione ha quindi un valore nominale, ossia la quantità di capitale che rappresenta, e un valore effettivo, che dipende invece dall’andamento e dagli utili che la società produce.

Tutte le azioni, in linea di principio, conferiscono ai loro possessori uguali diritti, visto che ognuna rappresenta la medesima partecipazione di capitale (valore nominale).

Conferiscono al possessore il diritto di essere socio dell’impresa.

Nella realtà, non tutte le azioni sono identiche.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaLe azioni sono tutte uguali?

La risposta alla domanda del titolo del paragrafo è chiaramente no.

In Italia esistono delle regole che permettono alle società di emettere azioni con diritti differenti:

- Azioni ordinarie

Sono titoli nominativi che conferiscono ai possessori i diritti più ampi.

Oltre al diritto di percepire i dividendi (gli utili aziendali), conferiscono ai possessori il diritto di voto nelle assemblee societarie; - Azioni privilegiate

Questa tipologia di titoli, a fronte di alcune limitazioni, conferisce dei privilegi rispetto a quelle ordinarie.

Lo statuto della società può prevedere l’emissione di questa tipologia di azioni che, a fronte di un diritto di voto limitato rispetto alle azioni ordinarie, conferisce ai possessori il beneficio di una maggiore percentuale di partecipazione agli utili della società.

I possessori delle azioni privilegiate possono intervenire solo alle assemblee straordinarie, ma, oltre ad una partecipazione agli utili più elevata, in caso di scioglimento della società godono di una garanzia di rimborso del capitale prioritario rispetto agli altri; - Azioni di risparmio

Queste azioni sono prive del diritto di voto, non consentono neppure la partecipazione alle assemblee straordinarie e vengono emesse al portatore.

Consentono ai possessori di godere di diritti patrimoniali superiori rispetto alle azioni ordinarie ed in questo aspetto sono molto simili alle privilegiate.

Come investire in azioni?

Le azioni arrivano agli investitori sostanzialmente per due canali di collocamento:

- OPS – Offerta Pubblica di Sottoscrizione

- OPV – Offerta Pubblica di Vendita

Solitamente, la società che decide di quotarsi decide di farlo per raccogliere nuovo capitale destinato a finanziare la crescita della società stessa.

La società utilizza il capitale raccolto per acquisire altre aziende (magari concorrenti), nuove tecnologie, nuovi macchinari, nuovi investimenti in genere.

Più in generale, possiamo dire che i capitali raccolti servono per finanziare i momenti di discontinuità importanti nell’attività aziendale.

La società ricorre alla borsa per raccogliere il capitale in alternativa ai canali classici (banche/soci). Quindi non è costretta poi a fornire interessi periodici o rimborsi di capitale, come avviene invece nel caso dei prestiti (soci/banche) e delle obbligazioni (obbligazionisti).

L’OPS viene utilizzata quando, in seguito alla quotazione, vengono emesse nuove azioni offerte al pubblico in sottoscrizione.

L’OPV viene utilizzata quando, sempre in seguito alla quotazione, qualche socio di maggioranza vende tutta o parte della sua partecipazione societaria.

I risparmiatori, per investire in azioni, possono dunque partecipare alle operazioni straordinarie di cui sopra, oppure acquistare le azioni già quotate e scambiate in Borsa.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaQual è uno degli errori più comuni che si commette quando si investe in azioni?

La finanza comportamentale ci insegna che uno degli errori classici che gli investitori commettono quando decidono di investire in azioni è legato a quello che viene definito home bias.

L’home bias è la tendenza (l’errore) che gli investitori hanno di investire in azioni di aziende che conoscono e reputano loro “vicine”.

Vicine geograficamente (imprese nazionali o addirittura locali), vicine dal punto di vista emotivo (il senso di appartenenza). Vicine, cioè, per i valori che rappresentano, per lo stile o per il significato che rappresentano nella società con i prodotti e il brand.

Spesso si verifica anche che l’home bias porti ad investire in azioni di società in cui si opera o per le quali si è lavorato in passato.

L’home bias porta alla concentrazione del portafoglio titoli degli investitori e quindi ad un’assunzione di rischio di solito eccessiva rispetto al vero profilo dell’investitore.

Tipico esempio è l’alta concentrazioni di titoli del Banco Popolare e di Cattolica Assicurazioni che trovo spesso nei portafogli dei miei clienti veronesi.

Sono tanti gli errori che la finanza comportamentale evidenzia quando si decide di investire in azioni, l’home bias è uno dei più comuni.

La costruzione del portafoglio azionario

Quando si decide di investire in azioni ci sono alcuni aspetti che non si possono ignorare. Uno di questi è il coefficiente di correlazione.

Il coefficiente di correlazione è un numero compreso nell’intervallo -1 e 1 che indica quanto due strumenti finanziari, in questo caso due azioni, tendano a muoversi nella stessa direzione.

Questo valore diventa estremamente importante perché, se due titoli hanno un coefficiente di correlazione elevato, vicino ad 1, significa che guadagneranno e perderanno valore insieme.

Cosa significa?

Significa che investire in azioni correlate non diversifica il portafoglio.

Mi spiego con un esempio.

Investire in azioni di Intesa San Paolo e di Unicredit non significa stabilizzare il portafoglio, il loro indice di correlazione è mediamente 0,87!

Volendo investire su azioni di banche italiane, sembrerebbe sensato diversificare il capitale investendolo sui due più grandi istituti italiani.

Avremo diversificato dal punto di vista dell’emittente, ma i due titoli al variare del mercato crescono e scendono insieme.

Quando invece si investe in azioni con correlazione negativa, il portafoglio ne beneficia in termini di stabilità perché la perdita di valore di un titolo viene controbilanciata dalla crescita dell’altro.

Sembrerebbe quindi semplice costruire un portafoglio stabile, basterebbe investire in azioni correlate negativamente e il gioco è fatto.

Peccato che in realtà la cosa non funziona per diversi aspetti.

Il primo è che azioni con correlazioni inverse importanti sono difficili da trovare e, soprattutto, le forti crisi che abbiamo affrontato in questi ultimi anni, a partire dal fallimento della Lehman Brothers, ci hanno insegnato che in situazioni di forti stress di mercato le correlazioni inverse tendono a diminuire e la volatilità ad aumentare.

In poche parole, durante le crisi sistemiche i titoli tendono a muoversi tutti insieme nella stessa direzione con oscillazioni (sia al ribasso che al rialzo) molto elevate.

Per cui il risultato è che investire in azioni direttamente, con pochi titoli, oggi è molto più rischioso rispetto a dieci o venti anni fa.

Concretamente, per ottenere portafogli con volatilità inferiori al 10% oggi è necessario investire in azioni utilizzando almeno una trentina di titoli.

Negli anni 60 e 70 erano sufficienti cinque titoli.

Questo è uno degli effetti della globalizzazione, il beneficio dell’internazionalizzazione delle società ha comportato un aumento della correlazione dei mercati.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaConviene investire in azioni oggi?

Per rispondere in maniera corretta a questa domanda dobbiamo ricorrere ancora una volta alla statistica e ai numeri.

Come ho scritto più volte, i numeri non mentono, descrivono freddamente una situazione.

Ci sono moltissimi studi autorevoli che confermano che l’investimento azionario è storicamente più redditizio rispetto a quello in obbligazioni e sui titoli di stato.

LEGGI ANCHE: Investire in obbligazioni 2019: cosa sono, costruzione del portafoglio e rischi

Allo stesso tempo dimostrano che questo tipo di investimento è più conveniente rispetto agli investimenti alternativi.

Le autorevoli e corpose analisi del Prof. Jeremy Siegel, professore di finanza alla University of Pennsylvania, basate su due secoli di storia, eliminano ogni dubbio sulla convenienza di seguire il mercato azionario cercando di comprare e vendere i titoli e di anticiparne l’andamento.

Nel libro “Rendimenti finanziari e strategie d’investimento” (Il Mulino, 2003) Siegel dimostra che, quando si prende in considerazione l’inflazione, investire in azioni sia la migliore strategia rispetto a tutte le altre forme convenzionali e alternative d’investimento, compresi i beni rifugio.

LEGGI ANCHE: Come investire nei beni di lusso: tutto quello che c’è da sapere

A patto però che si rispettino due regole fondamentali:

- rispetto dell’orizzonte temporale corretto

- reinvestimento dei dividendi

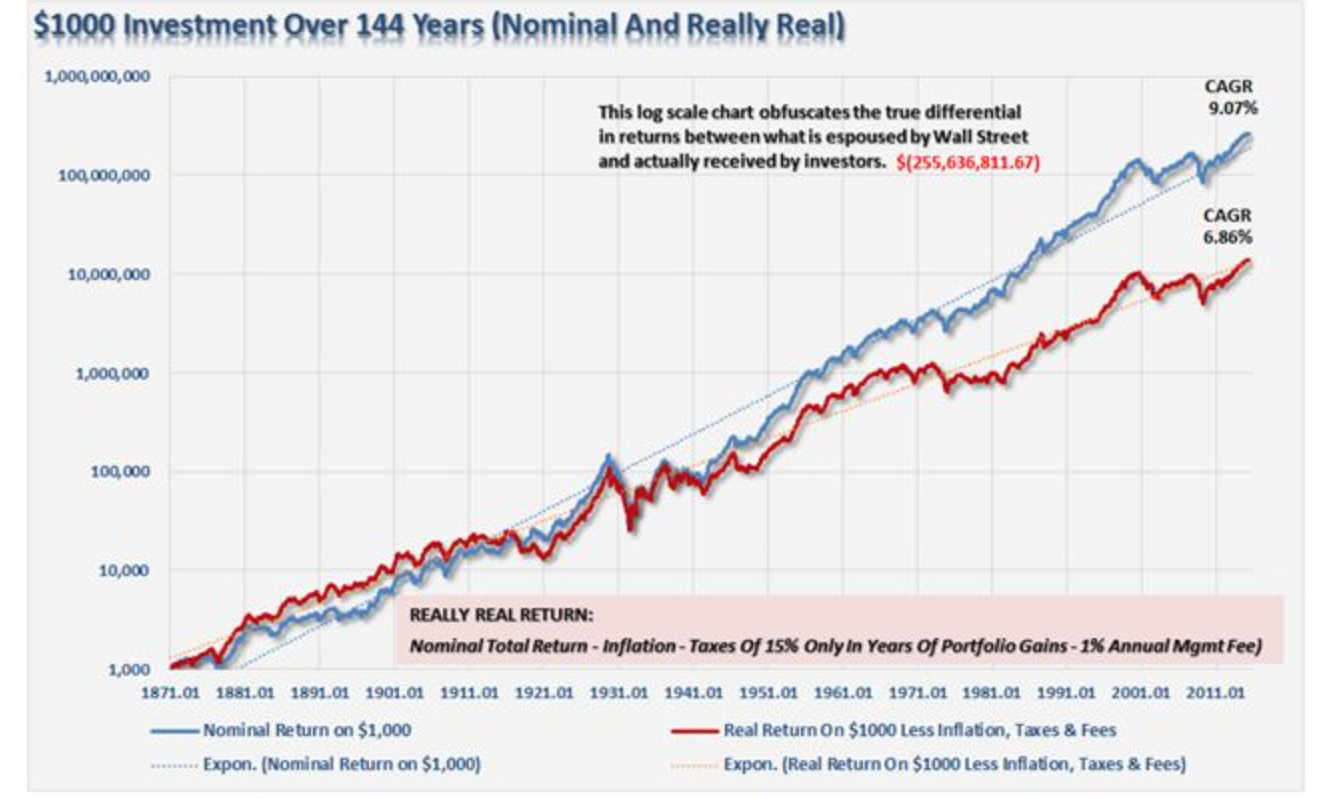

In figura, l’andamento storico del rendimento delle azioni USA dal 1871 al 2015.

Le azioni americane hanno reso un 10% lordo annuo.

Decurtando questo 10% di rendimento storico da tasse e commissioni (15% di aliquota media fiscale USA e 1% di Total Expense Ratio), il rendimento annuo composto nominale (CAGR) arriva al 9,07%.

Se poi togliamo l’inflazione media di questi 144 anni di storia si ottiene il 6,86%, un valore decisamente più alto del rendimento offerto dai titoli di stato (3,5%).

Certo, le obiezioni che possono essere mosse possono essere diverse, ma i numeri sono questi.

Negli ultimi 60 anni, su base mensile, il rendimento dell’investimento in azioni è risultato più basso rispetto a quello delle obbligazioni a zero rischio nel 42% dei casi.

Allargando la base di osservazione all’anno, il rendimento delle azioni è risultato più basso di quello offerto dalle obbligazioni “risk free” nel 32% dei casi.

Quando però la base di osservazione è di 5 anni, l’orizzonte temporale medio degli investitori, il rendimento delle azioni è risultato inferiore a quello offerto dalle obbligazioni solo nel 17% dei casi.

Alcunie riflessioni finali sull’investimento in azioni

Alla luce di quello di quello che abbiamo visto insieme oggi possiamo quindi affermare che:

- investire in azioni è sempre molto conveniente

- il rendimento che si ottiene è sempre elevato

- il rendimento è superiore a quello che si ottiene facendo altri investimenti

- bisogna avere un orizzonte d’investimento lungo

- investire in azioni comprando titoli delle aziende che conosciamo non è una scelta ottimale

- diversificare investendo in poche azioni non è una scelta efficiente

- è necessario utilizzare tanti titoli diversi tenendo conto dell’indice di correlazione

- serve grande conoscenza e capacità di analisi per selezionare i titoli

- il rendimento che ci si deve aspettare è elevato a fronte di un’elevata volatilità

- è necessario reinvestire i dividendi

Per esperienza e per i dati oggettivi posso quindi affermare che investire in azioni è certamente conveniente, ma farlo da soli e direttamente, comprando i soliti titoli del listino italiano non è la scelta giusta.

L’Italia rappresenta circa il 0,57% dell’MSCI World, l’indice azionario mondiale, quindi investire in azioni italiane non rappresenta la strategia ottimale per ottenere un portafoglio efficiente e diversificato.

Forse è una strategia che ha funzionato in passato, ma ora è imperativo utilizzare strumenti diversi.

Conoscenza e diversificazione impongono oggi un approccio diverso, professionale e altamente specializzato.

Questo approccio deve necessariamente utilizzare strumenti quali fondi comuni d’investimento, Sicav o ETF rappresentativi di indici.

LEGGI ANCHE: Fondi comuni d’investimento: cosa sono, tassazione e vantaggi

Strumenti che richiedono a loro volta conoscenza e professionalità per essere selezionati.

Questa affermazione di carattere generale assume ancora maggior peso quando si riflette su patrimoni rilevanti come quelli dell’investitore Private, come te.

La diversificazione e la gestione professionale specializzata sono due caratteristiche che l’investimento Private deve necessariamente avere.